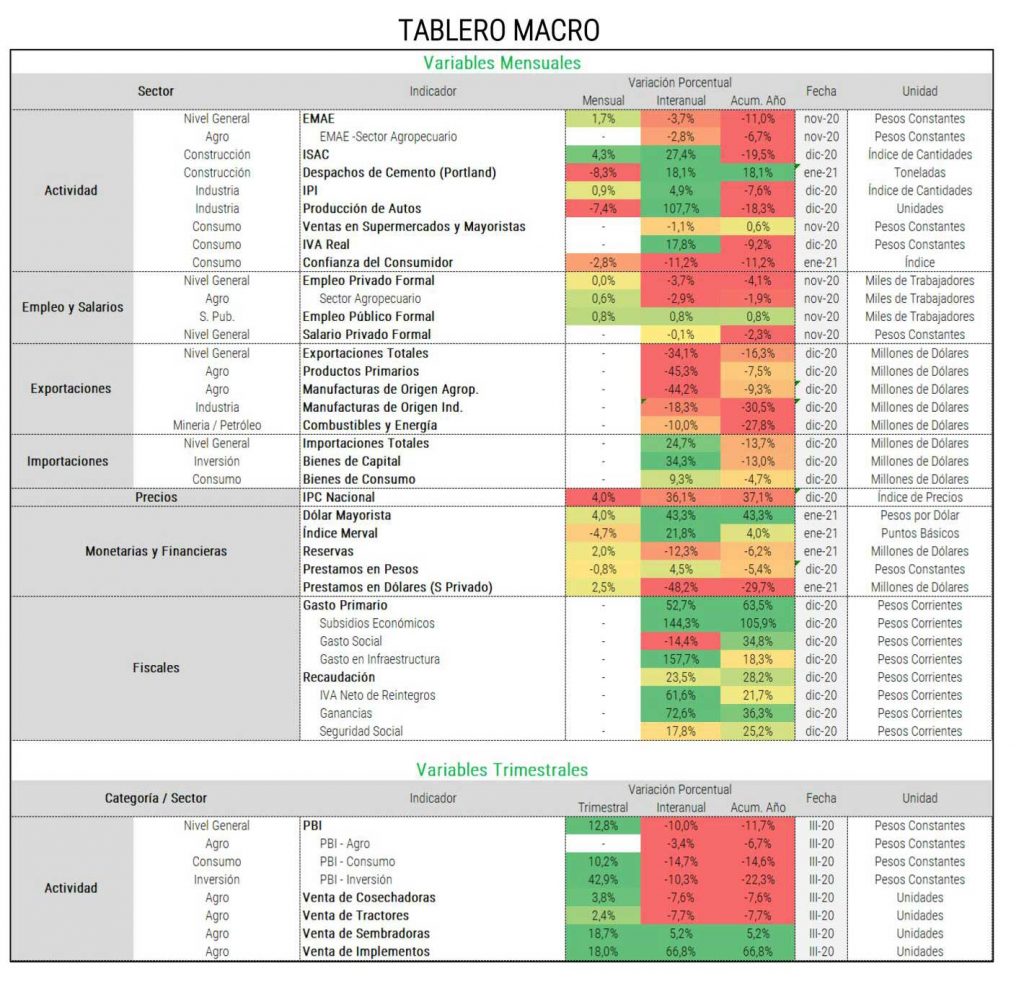

La economía en Argentina tendría un crecimiento de 5.5% del PBI para 2021, encontrándose en niveles por debajo de 2019. Sin embargo, la previsión de crecimiento dependerá de la evolución de la situación sanitaria respecto del COVID. Por el otro lado, los precios empezaron a acelerarse a partir diciembre (que tuvo una inflación del 4% mensual y 4,9% si se considera solo la inflación núcleo).

Lee este artículo y más la edición Marzo – Abril 2021 de Cátedra Avícola & Agropecuaria

Las previsiones del mercado, relevadas a través del último relevamiento del REM (Relevamiento de Expectativas de Mercado elaborado por el BCRA), consideran que para 2021 la inflación será de 50%. Dado que es un año electoral, ambas aristas toman especial importancia para asegurar buenos resultados en los comicios. A continuación, se presenta un breve análisis de la situación cambiaria y fiscal, para luego plantear cuáles son las posibles estrategias que tomará el gobierno en materia económica frente a las elecciones.

Frente Cambiario

A partir de Noviembre de 2020 se observa un aumento en la velocidad de depreciación de la moneda argentina respecto del dólar (si bien ha mantenido una relativa calma en estas últimas semanas). En este sentido, el nivel de competitividad medido a través del tipo de cambio real multilateral (ITCRM) de la moneda local se mantiene similar a Diciembre de 2019 (ene-21=123,8 y dic- 19=123,8) y por encima del promedio de los últimos 5 años (106,4).

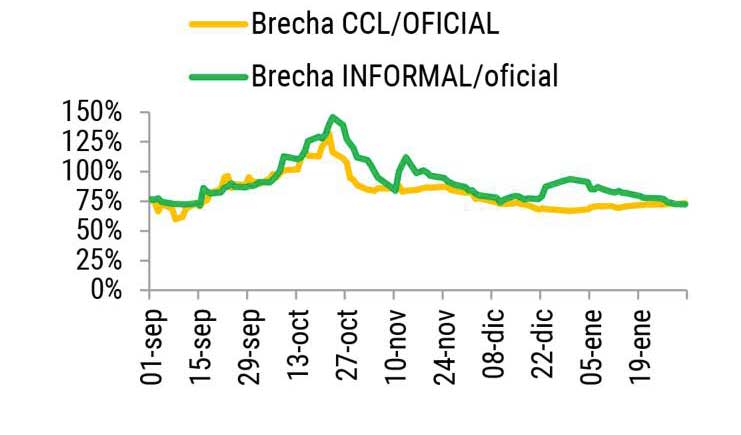

Por el otro lado, en cuanto a las diferentes cotizaciones del dólar, durante enero la brecha del dólar respecto al dólar contado con liquidación (CCL) se mantuvo relativamente estable, manteniendo una brecha de alrededor del 70%. Respecto al dólar informal (blue), si bien empezó con una brecha más amplia que con el dólar CCL, terminó en enero con una brecha similar.

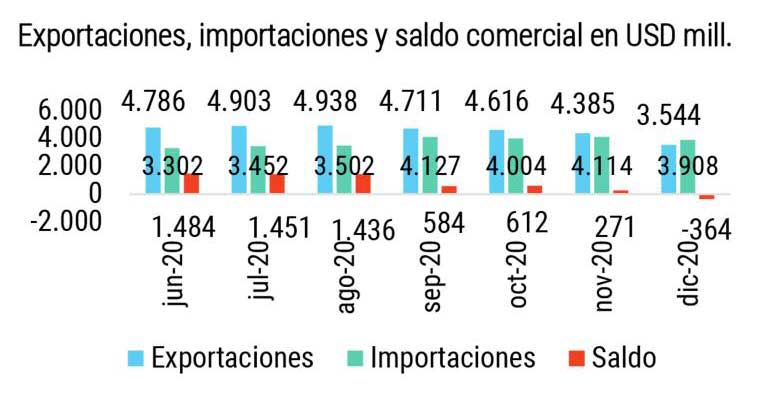

Desde la balanza comercial, se observa un deterioro del saldo a partir de agosto en términos interanuales, culminando en diciembre con un valor negativo de 364 mill. USD. Esta disminución del saldo comercial es resultado de una caída del ritmo de exportación mayor a la que se observa para las importaciones.

Mas allá de la tendencia de deterioro del saldo de balanza comercial, hay que tomar en consideración que el resultado negativo del saldo en Diciembre de 2020 fue coincidente con las con la baja en las operaciones de exportación de las aduanas de San Lorenzo, Rosario y Bahía Blanca principalmente (medidas gremiales).

En este sentido, al observar las cuentas del Banco Central de la República Argentina (BCRA), si bien en Diciembre de 2020 y Enero de 2021 se verifica una leve recuperación de las reservas brutas, estas se encuentran 12,3% por debajo de Enero de 2020 respecto a Enero de 2021. Esta recuperación de las reservas es producto de compras por parte del BCRA y las limitaciones que hay en las operaciones cambiarias.

El panorama toma otra dimensión si se observa la disminución de las reservas netas (aquellas reservas que pertenecen efectivamente al Banco Central y de las cuales puede hacer uso) que entre Enero de 2020 a Enero de 2021 tuvieron una reducción de 60% pasando de 15.463 mill. USD a 6.163 mill. USD.

Sin embargo, la marcha del frente cambiario se ve signado por la dinámica de los precios de los commodities y las negociaciones que lleva adelante el Gobierno con el FMI y a futuro con el Club de París. En el primer caso, si bien dependerá de las condiciones climáticas y que los precios se mantengan en los niveles actuales, el complejo agroindustrial lograría un ingreso de divisas de 35.900 mill. USD, 10.000 mill USD por encima del ciclo anterior.

Esto permitiría darle aire al frente cambiario, al aumentar la oferta genuina de dólares. En el segundo caso, un grueso de los flujos de egreso de dólares durante el 2021 dependerá de las negociaciones que se lleven adelante con el FMI, las cuales serán cruciales para una futura negociación con el Club de Paris (en mayo vencen 2.100 mill. USD).

Frente Fiscal

Producto del efecto recesivo generado por las políticas sanitarias para contener la pandemia, el déficit primario de 2020 terminó siendo del 6,5% del PBI. Este nivel de déficit, alto en términos históricos, se debió principalmente a un aumento del gasto del Gobierno para paliar la crisis generada por el impacto de las políticas sanitarias que limitaron la circulación y, al mismo tiempo, una caída en los ingresos tributarios producto de la caída de la actividad.

Para 2021, el Gobierno proyecta un déficit primario de alrededor de 4,5% del PBI. Tomando en consideración los valores de los ingresos y gastos corrientes para 2020 y los valores previstos en el presupuesto, el gasto primario crecería un 21%, por debajo de la inflación, y los ingresos primarios tendrían una evolución del 42%.

Si bien se observa un aumento relativamente bajo para el gasto en 2021, hay que recordar que dentro del concepto de los gastos de 2020 se incluyen los gastos para atender la situación de emergencia que generó la pandemia.

En relación con los gastos previstos para el 2021, la estrategia oficial es la de acompañar el crecimiento previsto a través de la obra pública. Esto puede observarse mediante el aumento de la partida de gasto de capital (también denominada inversión real directa), que pasaría de 1,3% del PBI en 2020 a 2,1% del PBI para 2021.

Esto implica que crecería por tercer año consecutivo, revirtiendo la tendencia 2015-2019, y pasando de 1,1% del PBI en 2019 a un 2,1% del PBI en 2021. La diferencia entre los ingresos y gastos corrientes será financiada por un mix de emisión monetaria (vía transferencia de utilidades por parte del BCRA o a través de letras intransferibles del tesoro) y de emisión de deuda.

Para el primer caso, el nivel de emisión previsto por el presupuesto sería de más del 3,2% del PBI. La evolución del frente fiscal dependerá de varios factores. En primer lugar, al igual que en el frente cambiario, del éxito de las negociaciones con el FMI y el Club de París, ya que implicaría posponer erogaciones grandes.

Para el caso del FMI, no sólo es una cuestión de poder posponer los pagos que se deben realizar en este año, sino del impacto del ordenamiento fiscal necesario para llegar al consenso. Una de las aristas que toma importancia es la emisión, ya que el FMI considera que el tope debería ser 1,5% del PBI.

Esto significaría un reordenamiento de las finanzas, reduciendo los gastos, aumentando la deuda o aumentando los ingresos por aproximadamente 1,7% del PBI. Por otro lado, si los precios actuales de los commodities se mantienen y las condiciones climáticas lo permiten, podrían ingresar a las arcas del estado alrededor de 8.500 mill. USD (un 42% más que en 2020), lo que podría darle margen de maniobra al Gobierno durante este año.

Objetivo y estrategias del gobierno

En este año electoral la atención del Gobierno se centrará en dos aspectos, la recuperación de la actividad y la reducción de la inflación. Este último toma bastante relevancia ya que las proyecciones de mercado difieren fuertemente de la inflación prevista por el gobierno5 (29% contra 50%).

En el caso de la inflación, el Gobierno podría considerar varias medidas. Una opción podría ser atrasar el tipo de cambio respecto del aumento de los precios para disminuir así la dinámica inflacionaria.

Esto hace que el ascenso de los precios e insumos transables, como los precios dolarizados, crezcan a un ritmo menor que el resto de los bienes y servicios, y al mismo tiempo sirve para anclar las expectativas de inflación.

Sin embargo, acarrea consecuencias por el bajo nivel de reservas netas y, además, las tensiones cambiarias podrían aumentar la brecha con los dólares paralelos y limitar el impacto esperado sobre las expectativas de inflación.

Otra opción puede ser retrasar los aumentos de las tarifas de los servicios públicos. Sin embargo, esto implica un aumento en los subsidios (y por ende en el gasto de gobierno), incrementando el déficit fiscal y posiblemente dificultando el acuerdo con el FMI.

Cabe aclarar que el margen de maniobra para llevar adelante alguna de las dos opciones planteadas dependerá de cómo sigan los precios de los commodites, la negociación con el FMI y, posteriormente, con el Club de París, condicionando el frente fiscal y cambiario. Una última opción (que está siendo explorada por el Gobierno) es un acuerdo de precios y salarios entre los empresarios y los sindicatos. La idea sería alinear los aumentos de ambos, precios y salarios, acordes a la meta de inflación que tiene el Gobierno.

Si bien esta última opción no tiene necesariamente un costo en términos cambiarios o fiscales, la concreción (y sostenibilidad) del acuerdo requerirá de un esfuerzo político y social importante. Respecto a la actividad, se observa una situación de rebote, acompañada por un incremento de la obra pública. Esto se refleja en el aumento en la partida de inversión real directa entre 2020 y 2021.

Finalmente, tanto la recuperación en la actividad como el impulso a través de la obra pública estarán condicionados a la evolución de la situación sanitaria.

Autor: Adalberto Rossi. – Elaborado el Área Economía, Unidad I+D. AACREA, sobre la base de datos e informes publicados por INDEC, Ministerio de Economía, BCRA, FMI, Banco Mundial y otras fuentes oficiales y no oficiales